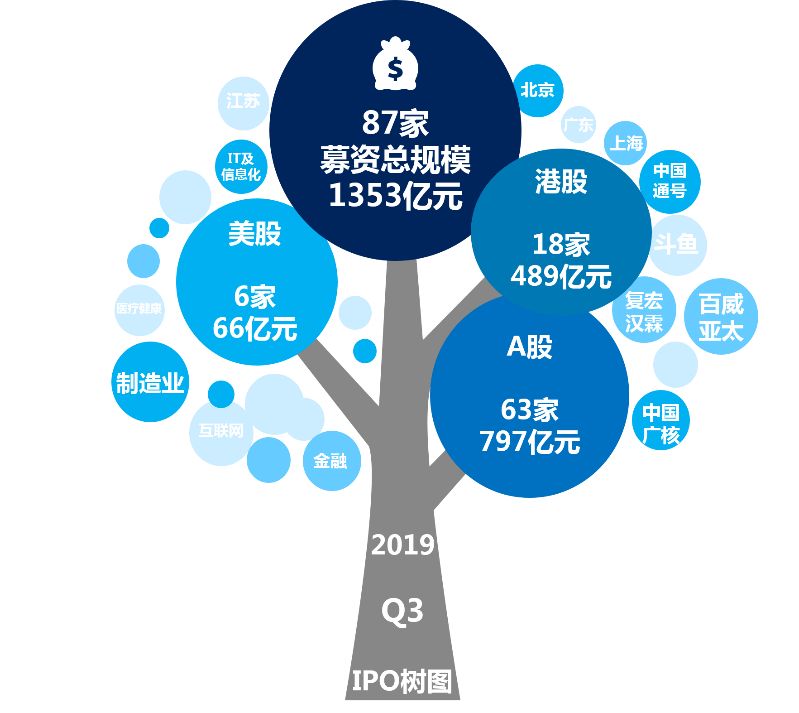

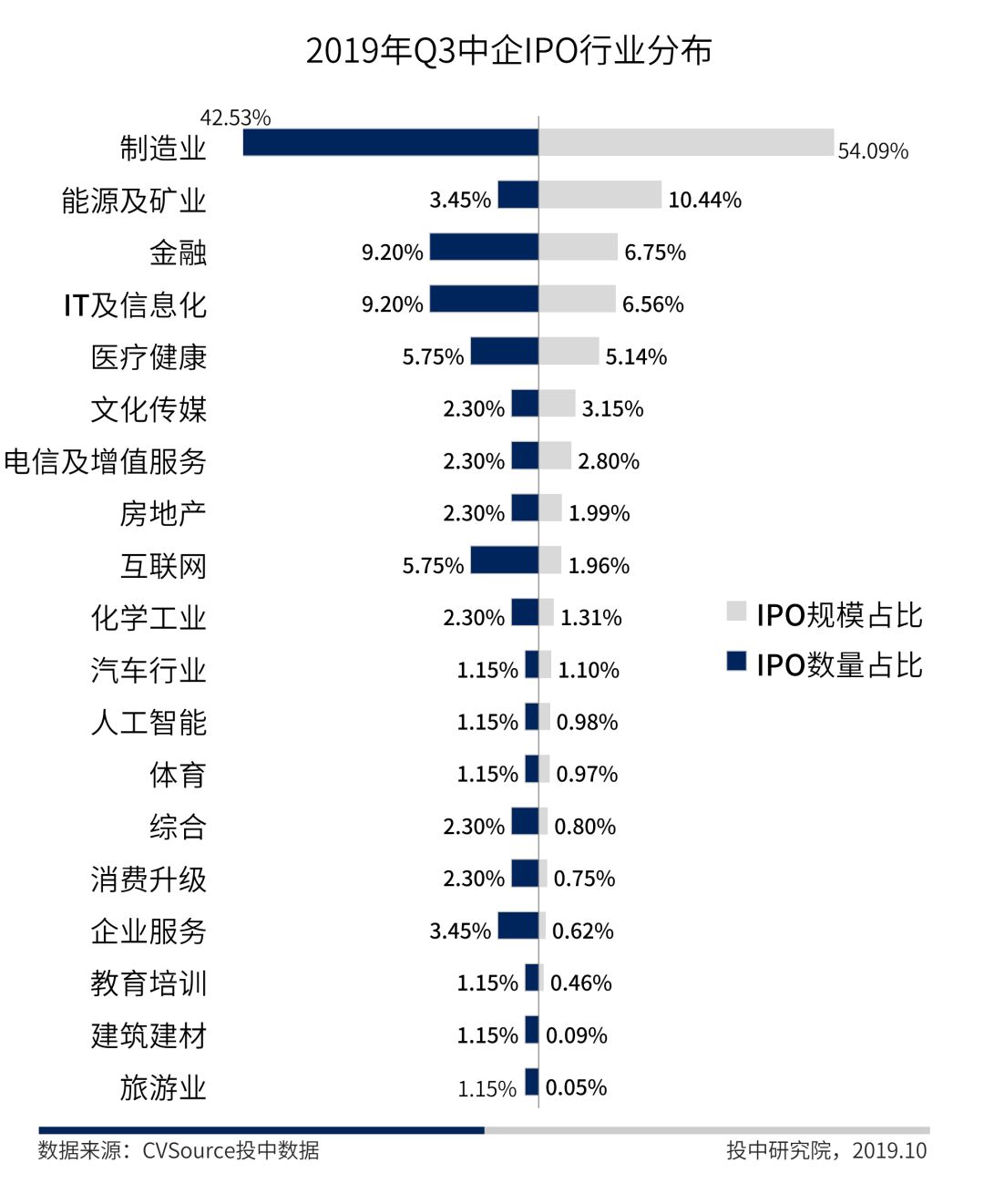

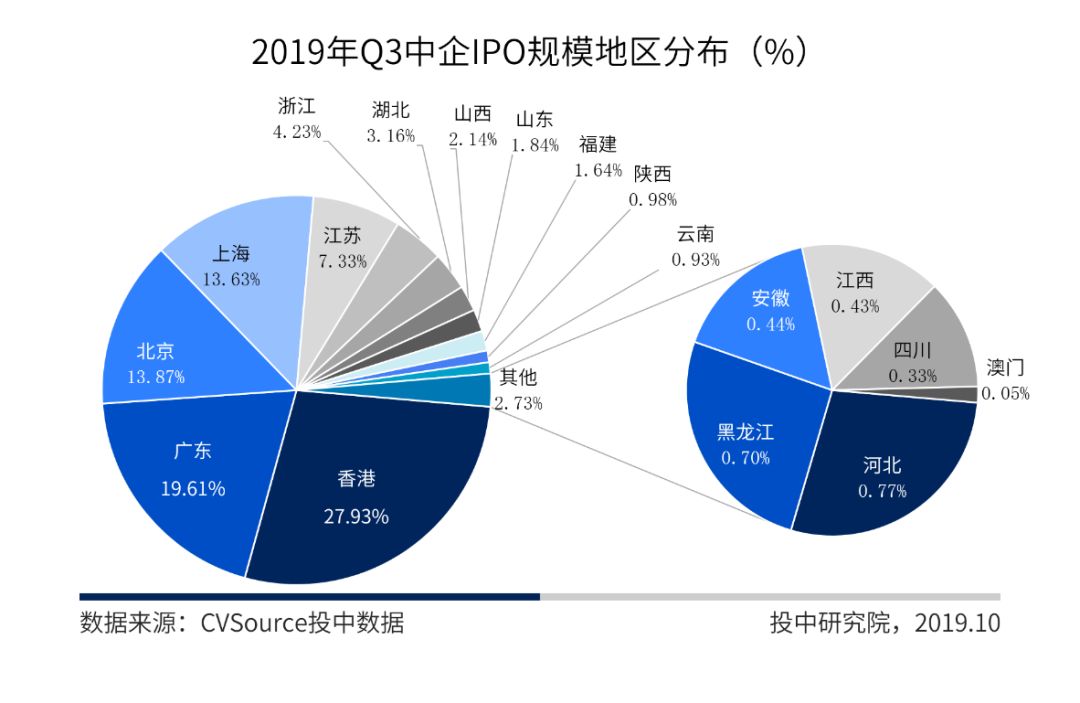

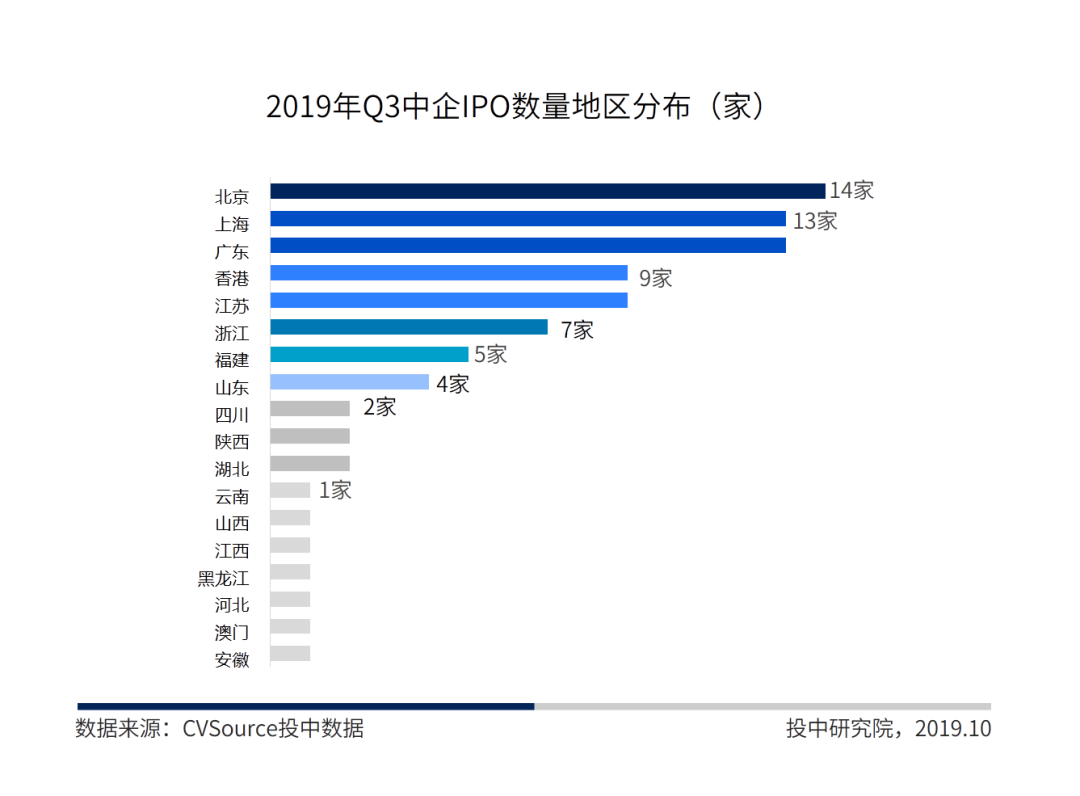

2019年Q3,共计有87家中国企业在A股、港股以及美股成功IPO,募资总额1353亿元;本季度IPO募资规模TOP5企业依次为百威亚太、中国广核、中国通号、斗鱼、复宏汉霖;IPO集中行业为制造业;IPO集中地域为北京、上海、广东。(见图表1)

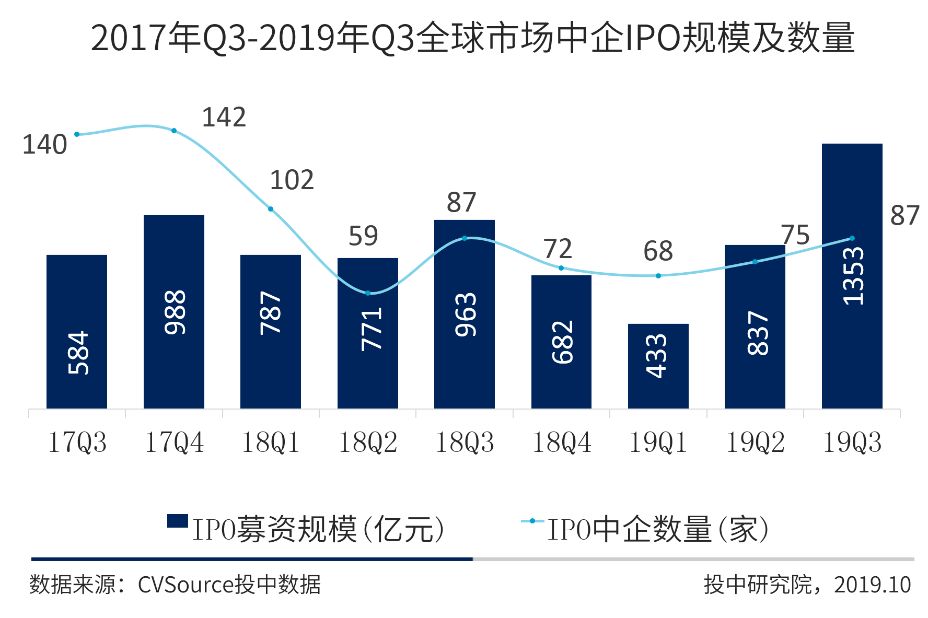

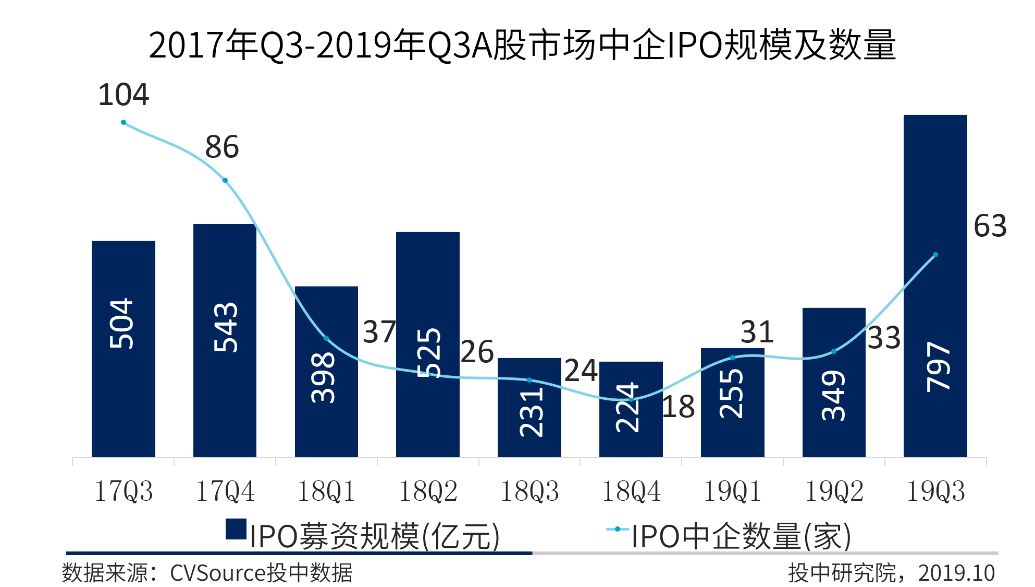

2019年Q3,全球市场IPO稳中有升,A股市场IPO大幅上涨,港股市场IPO较为低迷,美股市场IPO波动显著。

2019年Q3,全球资本市场中企IPO数量达87家,与去年同期IPO数量持平,环比上涨16%;IPO募资规模达1352.72亿元,同比上涨40%,环比上涨超六成。(见图表2)

本季度内地成为全球资本市场中IPO募资规模最大市场,接近本季度全球IPO募资规模的59%。

2.港股市场

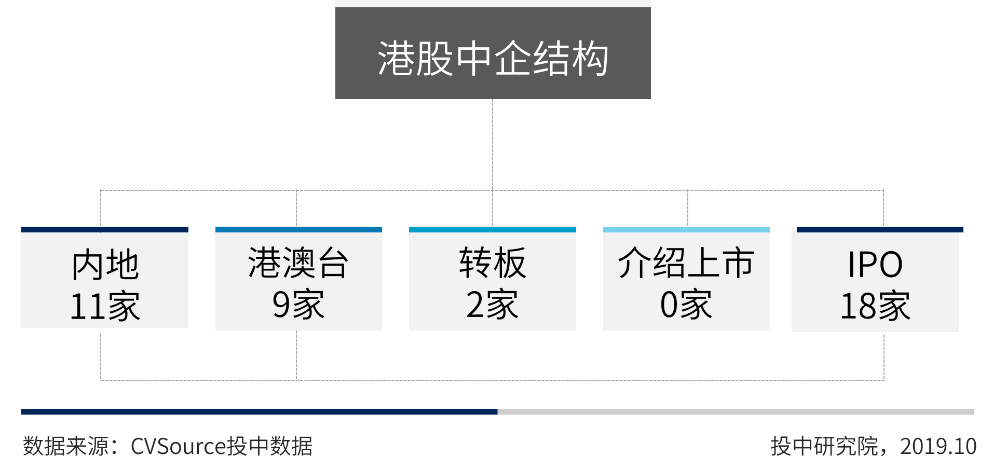

本季度中国企业香港IPO数量18家,且主要集中在7月份,市场表现较为低迷。

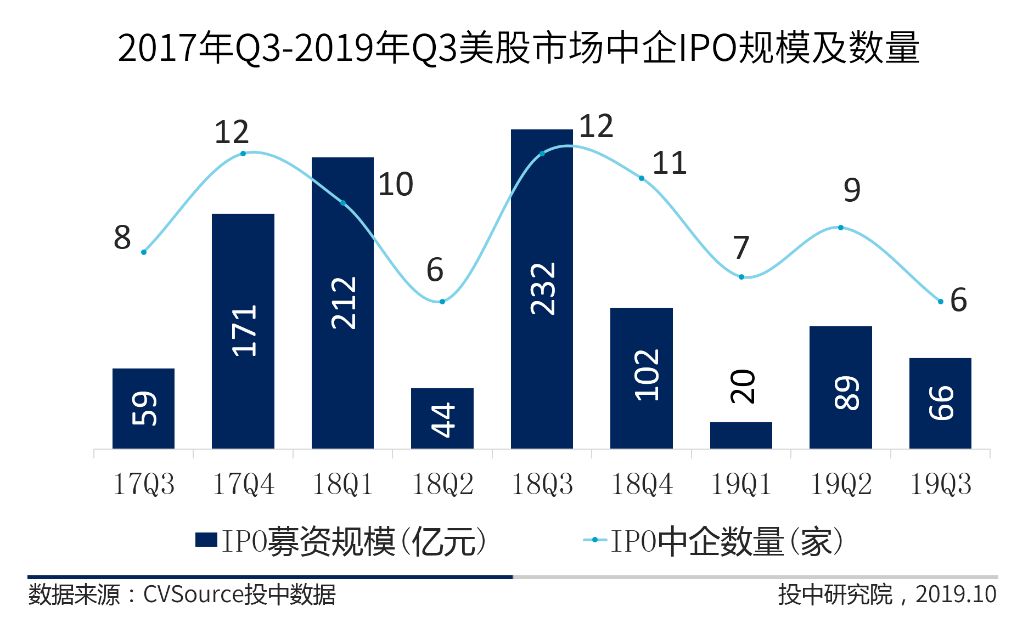

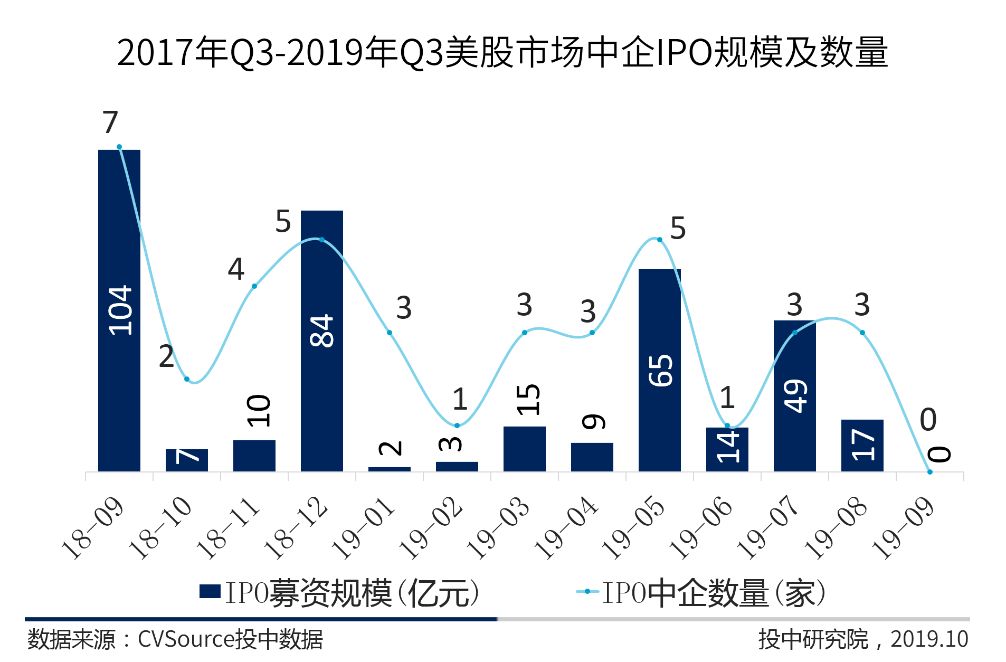

3.美股市场

本季度共有6家中国企业在纳斯达克证券交易所和纽约证券交易所上市,与同期相比数量减半,且集中在7月份和8月份;6家中企按照募资规模从高到低依次为斗鱼、万达体育、尚乘国际、玖富集团、蓝帽互动、中国香态食品。

- 中国通号:上市日期为2019年7月22日,发行价格为5.85元/股,发行股份为180,000万股,是首家A+H股的科创板上市央企。

- 澜起科技:上市日期为2019年7月22日,发行价格为24.80元/股,发行股份为11,298.14万股,为科创板芯片“第一股”。

- 苏州银行:上市日期为2019年8月2日,发行价格为7.86元/股,发行股份为33,333.33万股,江苏地区第九家A股上市银行。

- 中国广核:上市日期为2019年8月26日,发行价格为2.49元/股,发行股份为504,986.11万股,深圳证券交易所有史以来募资规模最大项目,我国首家核电行业“A+H”模式的上市企业。

- 传音控股:上市日期为2019年9月30日,发行价格为35.15元/股,发行股份为8,000万股,科创板手机第一股,曾获源科投资、健坤投资、鸿泰基金、麦星投资等机构投资。

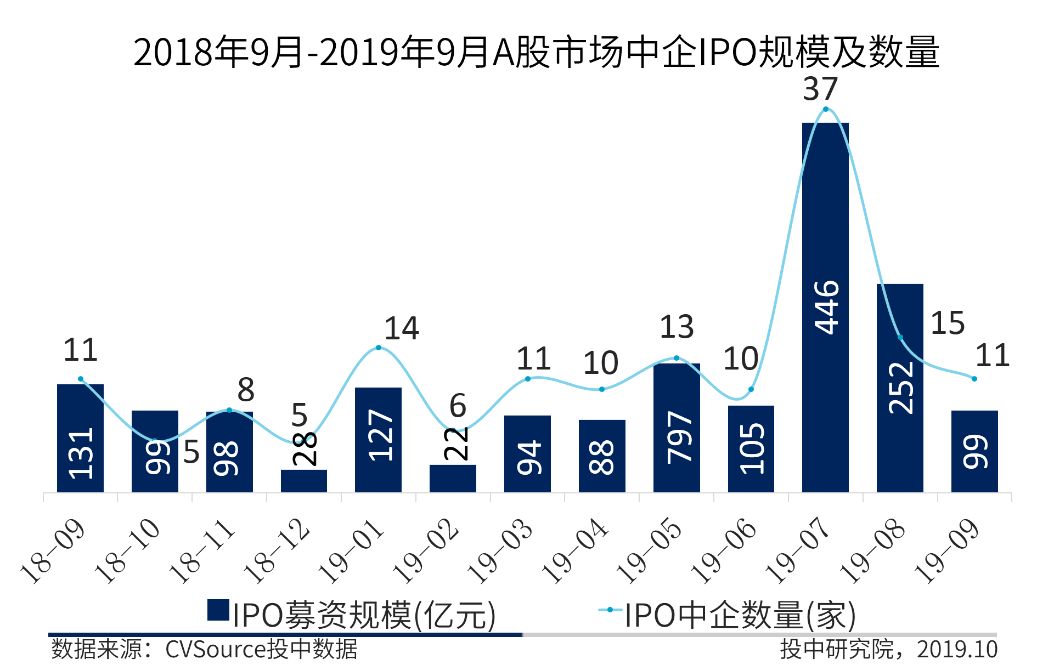

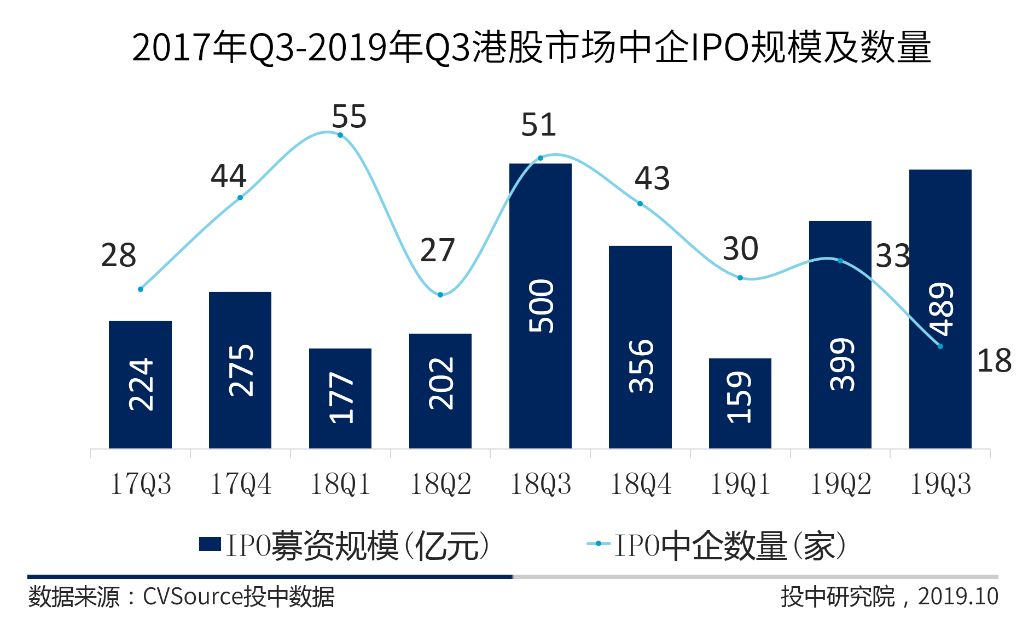

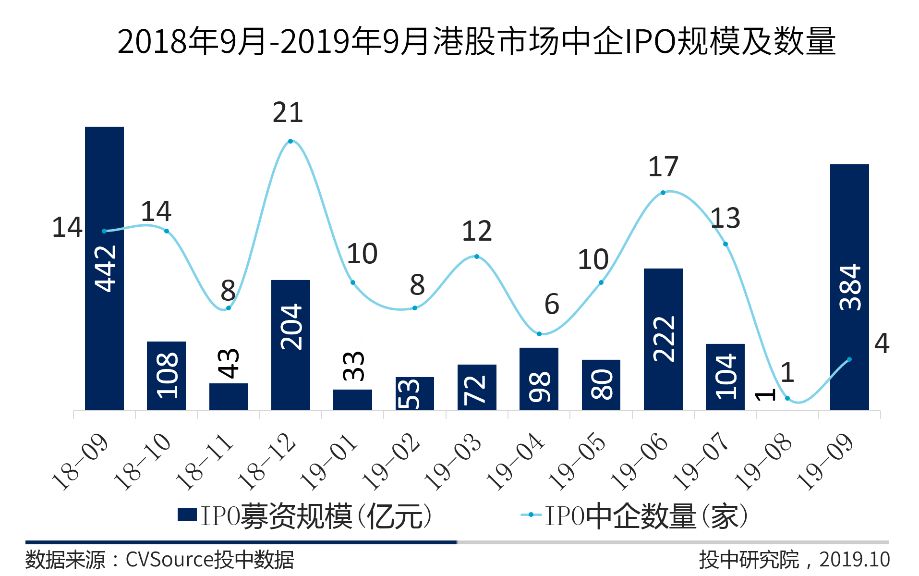

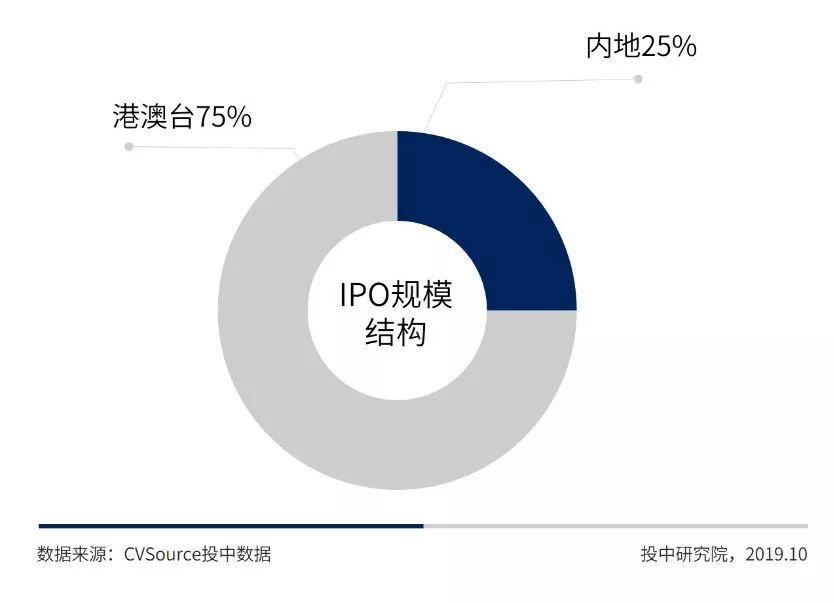

2019年Q3,共有18家中国企业在香港IPO,同比下降65%,环比下降45%,整体表现较为低迷,且IPO项目主要集中在7月份,8月份(仅1家)和9月份(4家)IPO数量大幅缩水,自18年Q3以来,港股中企IPO数量大致呈逐渐下滑态势,9月份IPO募资规模突起主要得益于百威亚太高达354亿元的募资金额;第三季度的港股市场交易量下降,市场信心不足,数家企业都已推迟港股上市计划,预计四季度港股市场的整体表现会有所好转。(见图表5、图表6)

- 中集车辆:上市日期为2019年7月11日,发行价格为6.38港元/股,发行股份为26,500万股,香港资本市场半挂车制造商第一股。

- 中梁控股:上市日期为2019年7月16日,发行价格为5.55港元/股,发行股份为53,000万股,内地最后一家千亿房企终登资本市场。

- 晋商银行:上市日期为2019年7月18日,发行价格为3.82港元/股,发行股份为86,000万股,山西省首家上市银行。

- 复宏汉霖:上市日期为2019年9月25日,发行价格为49.60港元/股,发行股份为6,469.54万股,2019下半年第一家港交所敲钟的生物医药公司。

- 百威亚太:上市日期为2019年9月30日,发行价格为27.00港元/股,发行股份为145,170.4万股,亚洲最大啤酒生产商成功上市,2019年以来单只IPO募资规模再创新高。

- 斗鱼:上市日期为2019年7月17日,发行价格为115美元/股,发行股份为449.2473万股,湖北首家海外上市互联网企业诞生,上市前曾获红杉资本中国、腾讯等投资。

- 万达体育:上市日期为2019年7月26日,发行价格为5.33美元/股,发行股份为3,570万股,中国体育产业赴美第一股,上市前曾获万达集团、IDG资本等投资。

- 蓝帽互动:上市日期为2019年7月26日,发行价格为4.00美元/股,发行股份为200万股,2019下半年首次登陆纳斯达克资本市场的娱乐科技型企业。

- 尚乘国际:上市日期为2019年8月05日,发行价格为8.38美元/股,发行股份为2075.97万股,亚洲独立投行第一股。

- 玖富集团:上市日期为2019年8月15日,发行价格为9.50美元/股,发行股份为675万股,2019下半年首次成功赴美上市的互联网金融企业,曾获IDG资本、SIG 海纳亚洲等机构投资。

7月22日,科创板首批公司上市仪式在上海证券交易所举行,我国资本市场开启了划时代的新篇章。

7月31日,深圳证券交易所正式发布公告称,已在中小企业板启用“003000-004999”证券代码区间,相关单位已做好有关准备工作。

8月5日,美国证券监管部门对美国纳斯达克交易所的IPO规则进行了重大的修改和调整,调整的方向主要是对公众股数量比例进行限制性要求及IPO募资金额的提高。

8月23日,中国证券监督管理委员会起草了《上市公司分拆所属子公司境内上市试点若干规定》(以下简称《若干规定》),并于当日向社会公开征求意见。主要内容包括:一是明确分拆试点条件。对拟分拆上市公司设置盈利门槛、限制拆出资产的规模,保障上市公司留有足够的业务和资产支持其独立上市地位;要求拟分拆上市公司达到规范运作标准、分拆后母子公司均符合“三分开两独立”要求。二是规范分拆上市流程。上市公司分拆应按照重大资产重组的规定充分披露信息,履行股东大会特别决议程序,分拆后子公司发行上市应遵守首次公开发行股票上市、重组上市的有关规定。三是加强对分拆上市行为的监管。中国证券监督管理委员会、证券交易所将依法追究违法违规责任;强化中介机构职责,由财务顾问对上市公司分拆后的上市地位开展为期一年以上的持续督导。

9月26日,美国证券交易委员会发布IPO新规,规则指出允许所有公司在向股票交易所提交IPO申请之前先私下试探潜在投资者,目前该规则仅适用于准备上市的小型公司。

更多阅读: